Qu’est-ce que la quotité d’assurance ? L’apport de l’assurance est donné en pourcentage. Elle représente la part d’indemnisation qui est versée par l’assurance de prêt immobilier en cas de problème. Comment choisir et quels facteurs établirent pour cela ? On vous explique.

Définir la quotité d’assurance

Commençons par une définition, les assurances étant sûrement un sujet obscur pour beaucoup d’entre vous. La quotité d’assurance emprunteur correspond au pourcentage du capital de l’emprunt couvert par l’assureur. Elle peut se situer entre 1 à 100 % par co-emprunteur. C’est le pourcentage sur lequel vous êtes indemnisé en cas de sinistre. Pour vous donner un exemple, cela signifie que si vous souscrivez à l’assurance emprunteur proposée par MeilleurTaux de 50, ce dernier vous assure pour une quotité de 50 %.

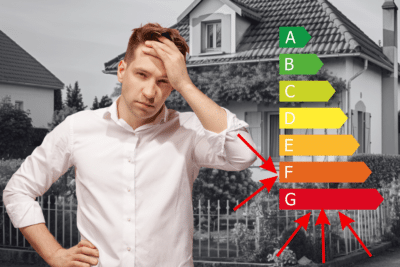

Par qui est définie la quotité ? C’est à l’emprunteur de définir la quotité de son assurance de prêt, en accord avec son banquier. Il exige une couverture sur la totalité de la somme empruntée, soit une quotité de 100 %. Elle peut atteindre 200 % en cas de co-emprunteur.

Il est à signaler que l’apport choisi a un impact sur le coût de l’assurance de votre emprunt. Il est donc important de respecter une quotité proportionnelle au salaire, que vous empruntiez seul ou en couple.

Comment choisir ?

Si vous souscrivez tout seul à un prêt immobilier : la quotité sera de 100 %. La banque réclame une quotité de 100 % sur l’emprunteur. Des exceptions existent, mais elles sont rares.

En revanche, si vous êtes accompagné d’un co-emprunteur, posez-vous la question. Vous pouvez envisager plusieurs solutions :

- Une couverture déséquilibrée : 0/100. Cela signifie que l’emprunteur A ne dispose d’aucune couverture, tandis que l’emprunteur B bénéficie de la couverture maximale. Ce type de couverture est à choisir si le 1er emprunteur n’a pas de revenu ou si l’emprunteur B présente de grands risques (état de santé, profession à risque, âge, etc).

- Une couverture équilibrée : 50/50. Cela signifie que les deux emprunteurs sont couverts de la même façon, à 50 % du montant de l’échéance du prêt en cas de décès. Cette répartition est à choisir lorsque les deux emprunteurs ont des revenus égaux et qu’ils n’ont aucun facteur à risque particulier.

- Une couverture complète : 100/100. Cela signifie que chacun des emprunteurs est assuré sur la totalité du prêt. Cette couverture est à privilégier lorsque les emprunteurs souhaitent avoir une protection maximale. Elle a l’avantage, en cas de décès d’un des emprunteurs, de décharger l’autre de l’inquiétude de rembourser le prêt.

Changer la quotité pendant son contrat

Changer l’apport en cours de contrat est un exercice qui est difficile. C’est la raison pour laquelle il est primordial de prendre le temps de réfléchir dès le début de l’emprunt et de faire un choix avisé. Cependant, le refus n’est pas obligatoire et il n’y a pas de raison que l’assureur vous dise non, surtout s’il s’agit d’une demande :

- De hausse de la quotité de votre assurance afin d’être mieux couvert.

- Changement de quotité, si la répartition des rentrées d’argent entre les co-emprunteurs a évolué.

Néanmoins, si vous voulez diminuer l’apport de votre assurance, le total des quotités de votre assurance prêt immobilier ne pourra pas descendre en dessous de 100 %. Pour abaisser les apports, vous devrez demander un courrier spécifique de votre banque prêteuse.

Dernière précision : le pourcentage de quotité ne fait pas varier le taux de l’assurance emprunteur, cependant, il affecte le montant de vos cotisations et de ce fait, le coût de l’assurance de prêt immobilier. C’est pour cela qu’il est important de réfléchir avant d’opérer un changement sur votre contrat, afin de bien prendre en compte tous les paramètres.